注文住宅の建築を検討されている方の多くは、「長期優良住宅」という言葉を耳にしたことがあるのではないでしょうか。名前の通り、長期間に渡って建物が良好な状態を保てる住宅のことを指します。もちろんさまざまな規定をクリアし「長期優良住宅の普及の促進に関する法律」に基づき認定された建物のみです。しかしどのようなメリットがあるのか分からない方も多いのではないでしょうか。そこで今回、長期優良住宅のメリット・デメリットを紹介します。また減税条件と申請方法についても紹介するため、これから注文住宅の建築を検討している方はぜひ参考にしてください。

【長期優良住宅のメリット】注文住宅の場合

長期優良住宅にはどのようなメリットがあるのでしょうか。ここでは9つのメリットを紹介します。

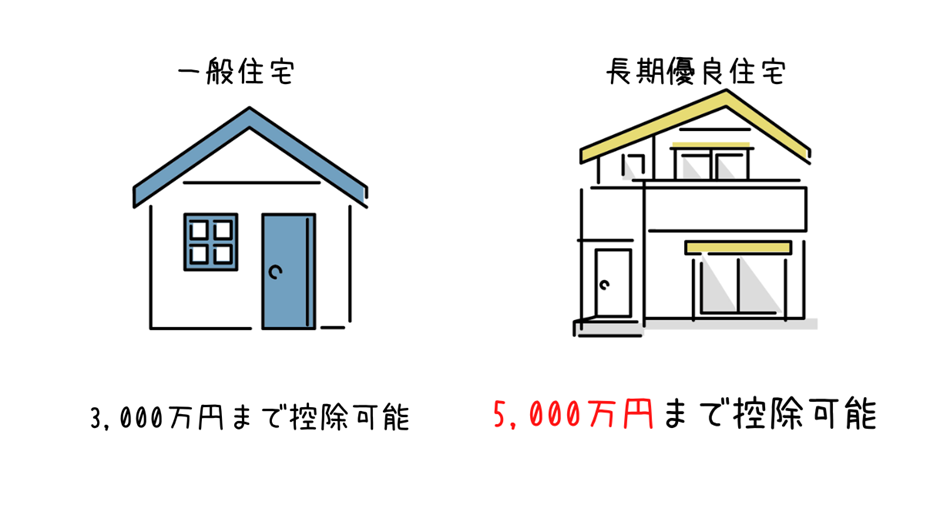

メリット1:住宅ローン控除枠の増加

長期優良住宅にすると住宅ローン減税枠を増加することが可能となります。住宅ローン減税とは、住宅ローンを借りて注文住宅を建築した場合、ローン残高の0.7%を13年間所得控除することが可能となる制度です。

長期優良住宅にすると住宅ローン減税枠を増加することが可能となります。住宅ローン減税とは、住宅ローンを借りて注文住宅を建築した場合、ローン残高の0.7%を13年間所得控除することが可能となる制度です。

| 住宅ローン控除=ローン残高×0.7% |

例えば年収600万円の方が3,000万円の住宅ローンを借入した場合、所得税額は以下の通りとなります。

| 住宅ローンを借りていない方の所得税 | 3,000万円の住宅ローンを借りた場合の所得税 |

| 772,500円 | 562,500円 |

所得税は社会保険控除や配偶者控除などさまざまな控除が適用できるため、上記の所得税より安くなることが多いため、目安としてください。とはいえ住宅ローン控除は一定金額まで所得税を圧縮できる大きな節税にもなります。

しかし一般的な住宅では3,000万円までの住宅ローンという限度額が設けられています。そのため3,000万円を超える部分に関しては減税できません。一方、長期優良住宅にすると5,000万円まで減税枠が大きくなります。13年間で差額を計算すると、約182万円ほど安くできるメリットがあります。

ただし令和6年1月1日~令和7年12月31日に建築される長期優良住宅に関しては、最大4,500万円までと、減税枠が狭くなるため注意して下さい。

メリット2:不動産取得税枠の増加

長期優良住宅の建物を購入または建築した際の不動産取得税が、最大で1,200万円から1,300万円まで控除できるようになります。

不動産取得税とは、不動産を取得した人に対して課せられる税金です。注文住宅を建築した場合でも取得したとみなされます。税金の計算方法は以下の通りです。

| 不動産取得税=(不動産の固定資産税評価額-控除額)×3% |

固定資産税評価額とは、不動産の固定資産税や登録免許税など、税金を算出する際の指標となるものです。新築住宅の場合、固定資産税評価額が分かるのは翌年となるため、不動産取得税を計算する前に分からない方も多いです。とはいえ、本体価格のおおよそ50%〜60%前後になるケースが多いと認識しておきましょう。

長期優良住宅にすると、控除額が1,200万円から1,300万円まで大きくなります。では3,000万円の住宅で比較した際、どれくらい納税額に差額が生じるのでしょうか。以下の表は一般住宅と長期優良住宅の不動産取得税の比較です。なお比較しやすいように本体価格は同じにしております。

| 一般住宅 | 長期優良住宅 | |

| 建物の固定資産税評価額 (本体価格の60%想定) |

1,800万円 | |

| 控除額 | 1,200万円 | 1,300万円 |

| 不動産取得税 | 18万円 | 15万円 |

また上記の不動産取得税は建物を取得した際に課せられる税金です。土地を購入される方は別途土地の不動産取得税を納税しなければいけません。ただし、以下の要件に該当する場合、「4万5,000円」または、「1㎡あたりの土地の価格の1/2×住宅の床面積の2倍×3%」の多い方を控除できます。

● 土地を取得してから3年以内に住宅を建築すること

● 借地など他人の土地に住宅を建築する場合、建築してから1年以内に土地を購入すること

不動産取得税は建物が完成してから数か月後に納税通知が届きます。そのため、支払えないということにならないためにも、事前に不動産取得税の予算組みを行っておきましょう。

メリット3:登録免許税率の軽減

長期優良住宅の場合、不動産取得または名義変更した際に課せられる登録免許税の税率が低くなります。

注文住宅を建築した場合、「表題登記」と「保存登記」を行わなければならず、登録免許税を納税しなければいけません。

● 表題登記・・・建物の「面積」「構造」「階数」などを記録したものであり、固定資産税評価額の算出にも用いられる。

● 保存登記・・・建物の所有者が「誰で」「いつ」「どのような事由で取得」したかを記載したもの。固定資産税の納税通知の送り先になる。

新築住宅を建築する際は上記の2つを登記しなければいけません。登記する際は、以下の計算式で算出された登録免許税を納付した領収書が必要となります。

| 登録免許税=固定資産税評価額×税率 |

税率は一般住宅と比べ、下記の表の通り長期優良住宅の方が安くなるメリットが挙げられます。

| 一般住宅 | 長期優良住宅 | |

| 保存登記 | 0.15% | 0.1% |

| 移転登記 | 0.3% | 0.2% |

もちろん長期優良住宅の方がコストが割高になる傾向があるため、固定資産税評価額が高くなる可能性も高いことから、納税額自体は安くなりにくいです。しかし税率だけに着目すると、低いところが一つのメリットともいえるでしょう。

また土地を取得して注文住宅を建築する方は、土地の登録免許税を支払わなければいけません。取得方法によって以下の通り税率が異なります。

| 土地の取得方法 | 税率 |

| 売買 | 2%(令和5年3月31日までの間に登記する場合は1.5%) |

| 相続 | 0.4% |

| 贈与 | 2% |

土地を売買で取得する際は、土地代金や仲介手数料の他に、「固定資産税評価額×2%」の登録免許税を納税することになります。長期優良住宅に関係なく、土地の登録免許税には優遇措置はありません。土地を購入して注文住宅を建築する際は、登録免許税を予算組みしておくようにしましょう。

補足ですが、住宅ローンを借入する際も、抵当権設定登記を行い、登録免許税を納税します。長期優良住宅の抵当権設定時の登録免許税には軽減がなく、一律借入額の0.4%を支払います。

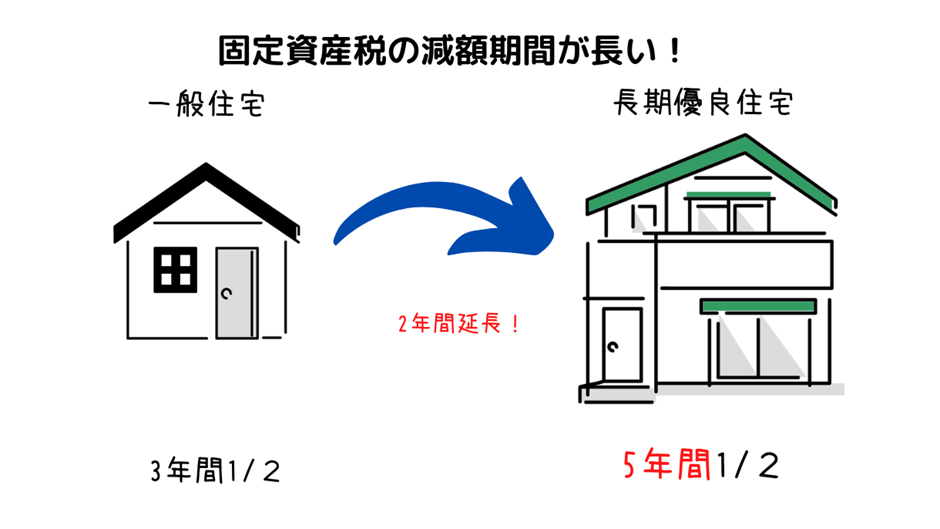

メリット4:固定資産税の減額期間が長くなる

木造の注文住宅を建築した場合、3年間は固定資産税が1/2に減額されますが、長期優良住宅の場合、5年間に延長されます。一般的に長期優良住宅であれば減額措置は適用できますが、住宅面積が120㎡以下であることや、店舗兼住宅や事務所兼住宅の場合、居住部分が床面積の半分を占めているなどの規定も設けられています。そのため、注文住宅を居住以外にも利用する方は、建築会社の方へ相談しておきましょう。また固定資産税評価額は3年に一度見直しが入ります。基本的には建物の劣化に伴い、資産価値が下落するため、納税額は安くなる特徴があります。とはいえ地価上昇等があった場合はその限りではないと認識しておきましょう。

木造の注文住宅を建築した場合、3年間は固定資産税が1/2に減額されますが、長期優良住宅の場合、5年間に延長されます。一般的に長期優良住宅であれば減額措置は適用できますが、住宅面積が120㎡以下であることや、店舗兼住宅や事務所兼住宅の場合、居住部分が床面積の半分を占めているなどの規定も設けられています。そのため、注文住宅を居住以外にも利用する方は、建築会社の方へ相談しておきましょう。また固定資産税評価額は3年に一度見直しが入ります。基本的には建物の劣化に伴い、資産価値が下落するため、納税額は安くなる特徴があります。とはいえ地価上昇等があった場合はその限りではないと認識しておきましょう。

なお、固定資産税と一緒に納税する都市計画税に関しては減額措置はありません。都市計画税は固定資産税評価額に0.3%を掛けた値ですが、自治体によって税率が異なるため、あらかじめ確認しておきましょう。

メリット5:地震保険料が割引となる

長期優良住宅の地震保険は安くなります。特に東海地方は南海トラフ地震の懸念から、年々地震保険と火災保険料が高くなりつつあります。そのため少しでも安くしたい方は長期優良住宅がおすすめです。

長期優良住宅は第三者機関から耐震等級3を取得します。等級1の約1.5倍ほどの耐震強度があることを示し、消防署や警察署などの災害時の緊急活動拠点となる建物と同等です。そのため、地震に強い建物であることを証明できるため、保険料も約30%割引できます。ただし、地震保険料は保険会社によって異なります。また保障内容や期間によっても価格に違いが生じるため、保険に加入する際は相見積もりをしておきましょう。

メリット6:住宅ローン金利も優遇される

金融機関によって異なりますが、住宅ローンの金利も優遇されることがあります。フラット35Sの金利では最大10年間-0.25%引き下げしてくれます。その結果、3,000万円の借入で金利1.2%で想定すると、10年間の返済額は以下の通りとなります。

| 35年想定 | 一般的な住宅の場合(金利1.2%) | 長期優良住宅の場合(金利0.95%) |

| 毎月の返済額 | 87,510円 | 83,988円 |

| 10年間の返済額 | 10,501,200円 | 10,078,560円(差額約42万円) |

上記を比較しても長期優良住宅の場合の方が返済額を抑えることが可能です。小さな引き下げ率ですが、10年間で見ると大きな金額ということが分かるのではないでしょうか。

ただし、金利の引き下げは経済や金融市場に大きく影響されるものです。そのためいつまでも優遇されるとは限りません。都度フラット35のホームページを確認しておきましょう。

メリット7:住宅取得等資金贈与の非課税限度額が大きくなる

注文住宅を建築する際、両親や祖父母から資金をもらう場合、一般住宅を建築するためであれば500万円まで非課税とされていますが、長期優良住宅の場合は1,000万円まで可能となります。

| 一般な住宅の非課税限度額 | 長期優良住宅の非課税限度額 |

| 500万円 | 1,000万円 |

本来現金や財産の無償贈与は贈与税の課税対象となります。しかし住宅取得資金に関する贈与に関しては、非課税限度額が設けられています。長期優良住宅を建築する場合、一般住宅より建築費が高くなることや、カーボンニュートラル実現に向けた政策のため限度額が大きくなるメリットが挙げられます。しかし限度額は変更となることが多いため、注視しておく必要があります。なお、住宅取得資金限度額以上に関しては贈与税が課せられます。贈与税は以下の計算式で算出できます。

| 贈与税=(贈与した金額-基礎控除110万円-非課税限度額)×税率-控除額 |

贈与税の税率は贈与する財産によって異なり、以下の表の通りです。

<一般贈与財産用の場合の税率と控除額>

| 基礎控除後の課税価格 | 200万円以下 | 300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

<特例贈与財産用の場合の税率と控除額>

| 基礎控除後の課税価格 | 200万円以下 | 400万円 以下 |

600万円 以下 |

1,000万円以下 | 1,500万円以下 | 3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

引用:No.4408 贈与税の計算と税率(暦年課税)|国税庁 (nta.go.jp)

例えば、2,000万円の住宅資金を贈与した場合、「2,000万円-110万円-1,100万円=790万円」が課税対象額となります。790万円を上記の表の一般贈与財産に当てはめると、税率は40%で控除額が125万円となります。贈与税は「790万円×40%-125万円=191万円」となり、大きな金額を納税することになることがわかるでしょう。納税者が受贈者である住宅を建築される方です。そのため贈与税を逃れるためにも、住宅取得等資金の贈与税の非課税限度額以内の資金贈与にするようにしましょう。なお、申告しないで贈与した場合は脱税にもなりかねません。一見バレないと思われがちですが、税務署の職権で、個人の預金口座が確認できるようになっています。預金から出金して手渡ししたとしても、税務署から用途確認が入ることが多いため、必ず限度額以内で贈与しましょう。

メリット8:地域型住宅グリーン化事業(長寿命型)の補助金が得られる

長期優良住宅を特定の企業で建築することで、上限140万円の補助金を受けることが可能となります。地域型住宅グリーン化事業は中小企業の工務店が木造住宅の生産促進と環境負荷の提言を図るための事業です。該当するかは相談している企業に確認してみましょう。

メリット9:一般住宅より高く売れる

将来的に注文住宅を売却する場合、一般住宅より長期優良住宅の方が高く売れる傾向にあります。中古住宅であっても長期優良住宅の方が購入者が多いだけでなく、補助金なども多数あるため、買い手が見つかりやすいメリットが挙げられます。

【長期優良住宅のメリット】デメリットは?

これまで長期優良住宅のメリットについて紹介しましたが、デメリットもあります。ここでは5つのデメリットを紹介します。

デメリット1:建築費が割高になる

長期優良住宅にする場合、一般住宅な住宅より建築費が1割〜2割前後割高になるケースが多いです。もちろん建築会社によって異なるため一概には言えないものの、耐震性能や耐久性能、断熱性能などのグレードアップが必要となります。そのため一般的にはコストが高くなると認識しておきましょう。具体的にどれくらい費用が高額となるかは、相談している建築会社へ確認してください。

デメリット2:各種申請費用も発生する

長期優良住宅にはさまざまな申請を提出しなければいけないため、建築費とは別に申請費用が必要となります。ただし建築会社によっては本体工事費などに含めているケースもあります。長期優良住宅は「劣化対策等級」や「耐震等級」「省エネ等級」などさまざまな基準をクリアしなければいけません。クリアするためには書類申請と適合確認が必要です。書類の作成費用などを踏まえると、おおよそ30万円前後の費用が必要となります。

デメリット3:申請が認可される時間がかかるため着工が遅くなる

長期優良住宅の申請は提出してから認可されるまで1週間から1か月、または認定機関が混んでいる際は2か月かかる場合もあります。そのため工事着手するまで時間を要してしまいます。一般住宅な住宅は、契約してから3か月前後で工事が着手し、4か月前後で完成します。しかし長期優良住宅は申請に時間を要することから、契約してから8か月~9か月前後の日数を費やしてしまう可能性も高いです。もちろん建築会社によっては長期優良住宅を標準としている企業もあるため、一概には言えないものの、完成までは時間がかかることを想定しておく必要があります。工事の着手が遅くなることで、自身が住むまでの時間がかかるだけでなく、金融機関の適用金利が変更となる可能性もあります。1か月前後であるため、大きな金利差にはなる可能性は低いですが、経済市場によっては金利が上昇するかもしれません。そのため月々の返済額にも影響が出るかもしれないという点は理解しておきましょう。

デメリット4:定期点検が必須となる

長期優良住宅を建築した人は「長期優良住宅の普及の促進に関する法律」に基づき、建物の維持保全に関する記録を作成しなければいけません。しかし建物は築年数が経つことで劣化するため、長期優良住宅を維持するための定期点検が必要となります。メンテナンスは認定内容に基づいて行います。点検は5年または10年というサイクルで自治体から点検通知が届きます。基本的に提出することはありませんが、万が一怠った場合や虚偽の報告をした場合は、30万円以下の罰金が取られ、さらに長期優良住宅認定が取り消しされる場合もあるため注意が必要です。

デメリット5:長期優良住宅を建築できない会社もある

ケースとしては少ないですが、長期優良住宅のノウハウを持ち合わせていない会社もあるため、注意が必要です。近年では省エネ住宅や長期優良住宅など、高品質な住宅が主流となりつつありますが、地元の小さな工務店や大工さんでは知識を持ち合わせていないこともあります。そのため依頼する建築会社が対応できるか確認しておきましょう。

【長期優良住宅のメリット】減税について

先ほどのメリットでも紹介した通り、長期優良住宅はさまざまな減税を受けることが可能となります。ただしそれぞれ適用条件が細かく設定されているため、ここで代表的な4つの減税処置について詳しく解説します。

住宅ローン控除の適用条件

住宅ローン控除の適用を受けるためには以下の条件をクリアしていなければいけません。

● ローンの返済期間が10年以上であること

住宅ローンの借入期間が10年以上でなければ適用を受けることはできません。また繰り上げ返済をして完済した場合も10年間と定められています。

● 自ら居住すること

長期優良住宅を住宅ローンを借りて建築した場合、契約者自ら住んでいなければいけません。万が一賃貸物件として貸し出しした場合、減税処置は受けられないだけでなく、住宅ローンを即座に完済することになります。

● 床面積50㎡以上(2023年までは40㎡以上)

登記簿に登録される床面積が50㎡以上でなければ適用できません。50㎡となると1LDKまたは小さな2LDKほどの大きさであるため、注文住宅では50㎡未満になるケースは少ないです。なお、床面積は図面でいうと専有面積と記載されていることが多いため、確認しておきましょう。

● 居住用割合が1/2以上

1階を店舗、2階を居住部分として長期優良住宅を建築する場合、居住部分の面積が全体の床面積の1/2以上でなければいけません。そのため店舗の方が大きい住宅は該当しないことが多いため注意してください。

● 年収2,000万円未満

住宅ローン現在は年間の合計所得が2,000万円以下である方のみとなります。近年までは3,000万円以下であったため、間違えないように注意してください。2,000万円を超えた場合は適用できませんが、翌年2,000万円未満であれば減税の適用が可能となります。

不動産取得税の減額適用条件

不動産取得税の減額適用条件を受けるためには以下の項目に該当している必要があります。

● 令和6年3月31日までの完成であること

● 床面積が50㎡以上240㎡以下であること

● 長期優良住宅の認定通知書を取得していること

不動産取得税の減額条件に関しては難しいことは一切ありません。一般的な住宅面積であれば適用を受けることが可能です。認定通知書も施行した建築会社から引き渡し時にもらえます。ただし減税の適用申請は自身で行うため、自治体へ確認しておきましょう。

登録免許税の減率適用条件

登録免許税の減率の適用条件は以下の通りです。

● 令和6年3月31日までに登記すること

● 自己の居住用であること

● 床面積が50㎡以上であること

● 市町村が発行する住宅用家屋証明書を取得していること

● 長期優良住宅の認定通知書を取得していること

登録免許税も不動産取得税同様、難しいことはありません。さらに納税は登記と一緒に司法書士へ依頼することが多いため、建築主は特別な手続きをすることも少ないでしょう。司法書士に依頼する場合、数万円から数十万円の費用が発生します。しかし専門的な知識が求められる手続きであるため、自身で行わず士業へ依頼することをおすすめします。

固定資産税の税減額条件

固定資産税の減額の適用を受けるには、「床面積が50㎡以上280㎡以下」、「長期優良住宅の認定通知書を取得済みであること」が条件です。複雑な手続きもなく、行政の家屋調査時に長期優良住宅であることをお伝えしましょう。

【長期優良住宅のメリット】申請について

長期優良住宅の申請は一般的に建築会社の方が代行してくれます。そのため建築主は、申請書や委任状に署名捺印するだけとなります。とはいえどのような手続きであるかは理解しておきましょう。長期優良住宅の申請は以下のようなステップで行われます。

1. 住宅性能評価へ事前相談

1. 住宅性能評価へ事前相談

長期優良住宅を建築する際は、登録住宅性能評価機関に事前相談と申請書を提出します。

2. 図面修正

申請書を提出した後は審査を行ってもらい、「質疑表」が送られてきます。その内容通りに図面の修正を行います。

3. 適合証の交付

図面の修正も完了したあと、問題なければ適合証が交付されます。名前の通り長期優良住宅の認定に適合した図面である証明になります。

4. 所定行政庁へ認定申請

適合証が発行された後は、所定行政所へ以下の必要書類と一緒に申請書を提出します。

● 長期使用構造等確認申請書

● 長期使用構造等(変更確認)

● 設計内容説明書(戸建住宅用)

● 内容説明書添付資料(躯体高さ計算シート)

● 委任状

● 申請図書一覧

● その他審査に当たって必要な書類

申請が受理された後は適合申請され、長期優良住宅認定通知書が交付されます。先ほどもお伝えした通り、認定通知書はさまざまな減税などに必要となるため、大切に保管しておきましょう。認定通知書が発行されたら、いよいよ着工準備に取り掛かっていきます。

【長期優良住宅のメリット】まとめ

今回、長期優良住宅のメリット・デメリットと減税条件、申請方法について紹介しました。長期優良住宅は建物の性能だけでなく、所得税や住民税、固定資産税などさまざまな税金を減額することが可能となるメリットがあります。もちろん建築コストは高くなるデメリットはありますが、今後ますます普及が高まる住宅にもなるでしょう。また環境問題を考慮した住宅やカーボンニュートラル実現の目標に則った住宅は、今後も減税処置が増えるかもしれません。そのため常に建築した後も政策の動向に注視しておくことをおすすめします。長期優良住宅についてより詳しく知りたい方は、建築会社の方へ相談してみましょう。

サティスホーム本社営業部長:小林大将

2級建築士と宅地建物取引士の資格を取得後、サティスホームで現場監督を10年経験。携わらせて頂いたお客様は200棟以上。その後、本社営業部長としてお客様の家づくりをお手伝いさせて頂いてます。