ふるさと納税は2008年から開始され、地方創生を主目的とした寄附金税制の一つです。多くの方は地方から食材などがもらえると認識しているのではないでしょうか。しかし、納税する所得税の有効活用とも言えます。一方、住宅ローンを利用して新築住宅の建築・購入または中古住宅の取得をした方は、所得税の納税額を軽減できる住宅ローン控除が適用できます。どちらも所得税に関連した内容であるため、双方は併用できるか疑問に思う方もいらっしゃるのではないでしょうか。そこで今回、「住宅ローン控除とふるさと納税が併用できるのか」について紹介します。そもそも「住宅ローン控除ってなに?」、「ふるさと納税ってなに?」という方にも向けて、概要なども解説します。最後には注意点等についても紹介するので、ぜひ参考にしてください。

【住宅ローン控除とふるさと納税】併用できる?

住宅ローン控除とふるさと納税は併用できるのでしょうか。ここでははじめに、住宅ローン控除とふるさと納税の概要を説明し、併用できるかについて解説します。

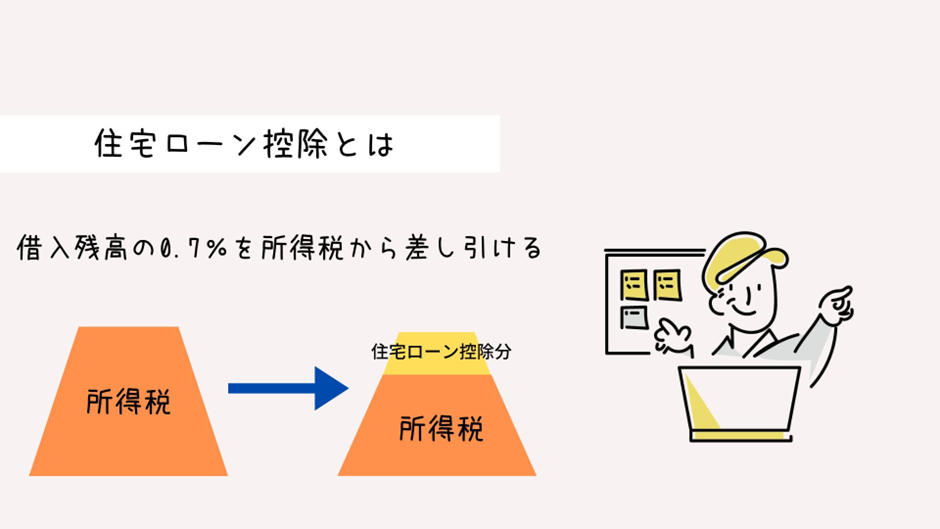

住宅ローン控除とは

住宅ローン控除とは、住宅ローンを金融機関から借入して住宅を取得した場合、借入残高に0.7%をかけた値を、13年間所得税から差し引くことができる制度です。

住宅ローン控除額=住宅ローン残高×0.7%

この制度により、納税する所得税を圧縮することが可能となります。

例えば所得税が30万円で住宅ローンの借入金額が3,000万円の場合、住宅ローン控除額は3,000万円×0.7%=21万円となり、所得税は9万円となります。

例えば所得税が30万円で住宅ローンの借入金額が3,000万円の場合、住宅ローン控除額は3,000万円×0.7%=21万円となり、所得税は9万円となります。

住宅ローン控除できる上限額

住宅ローン控除額には新築住宅によって適用できる最大控除額は、以下の通り定められています。

| 住宅の分類 | 令和4年・5年入居 | 令和6年・7年入居 |

| 長期優良住宅・低炭素住宅 | 35万円 | 30.5万円 |

| ZEH水準省エネ住宅 | 30.5万円 | 24.5万円 |

| 省エネ基準適合住宅 | 28万円 | 21万円 |

| その他の住宅 | 21万円 | 0円 |

ただし令和6年になるとその他の住宅は住宅ローン控除の適用から外れるため注意が必要です。

住宅ローン控除の適用条件

住宅ローン控除は金融機関から住宅ローンを借入すれば利用できますが、具体的には以下の条件に該当していなければいけません。

● 自ら居住する住宅であること

住宅ローン控除の制度を利用する方は、自ら居住していることが条件です。ただし単身赴任などで借入主(建築主)がいらっしゃらない場合、ご家族の方が居住していることが条件です。

● 床面積が50㎡以上であること

建築する住宅が50㎡以上であることが条件です。ただし合計所得金額が1,000万円以下の場合、床面積が40㎡以上であれば控除対象となります。

● 年間所得が2,000万円以下であること

住宅ローンの借入主の年間合計所得が2,000万円以下の方でなければ適用できません。

● 住宅ローンの借入期間が10年以上であること

住宅ローンの借入期間が10年以上でなければいけません。途中で繰り上げ返済してしまった場合、返済後の残高で控除額を計算します。また10年未満で最終返済月を設定すると適用できなくなります。

● 引き渡しから6か月以内に入居していること

住宅が完成してから半年以内に入居しなければ、住宅ローン控除の適用は受けられません。

● 居住用割合が1/2以上であること

店舗兼住宅や事務所兼住宅である場合、居住用面積が全体面積の1/2以上でなければいけません。

ふるさと納税とは

ふるさと納税とは、自身が選んだ自治体に対して寄付した場合、返礼品がもらえるうえ、自己負担額2,000円を除く寄付金が課税対象額から控除される制度のことであり、税務上、寄付金控除という扱いになります。例えば10万円分を寄付すると、98,000円(100,000円-2,000円)分が所得税の課税対象を差し引けることとなり、所得税の節税につなげることができます。

ふるさと納税とは、自身が選んだ自治体に対して寄付した場合、返礼品がもらえるうえ、自己負担額2,000円を除く寄付金が課税対象額から控除される制度のことであり、税務上、寄付金控除という扱いになります。例えば10万円分を寄付すると、98,000円(100,000円-2,000円)分が所得税の課税対象を差し引けることとなり、所得税の節税につなげることができます。

| <所得税の計算の仕組み> ● 課税対象額=年間所得-所得控除(配偶者控除や基礎控除など)-ふるさと納税分の控除 ● 所得税=課税対象額×税率-控除額 ● 納税する所得税=所得税-住宅ローン控除額 |

また後程紹介しますが、ふるさと納税の申告方法によっては住民税の節税をすることも可能です。とはいえ、ふるさと納税には上限額が定められているため、次の項で詳しく解説します。

ふるさと納税の計算方法

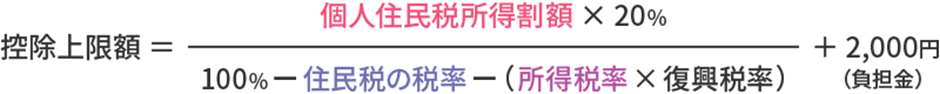

ふるさと納税には上限額が定められています。総所得金額等の40%が上限、住民税の控除額(基本分)は総所得金額等の30%が限度です。また家族構成や収入などにより、上限額は異なりますが、計算方法は以下の通りです。

例えば一例を挙げて計算してみましょう。

<家族構成と収入>

● 旦那の収入が500万円で妻と子供の3人家族

● 個人住民税所得割額182,500円

● 所得税率10%

182,500円×20%÷[100%-10%-(10%×1,021)]+2,000円=49,745円

ふるさと納税の控除上限額は49,745円となることがわかります。

しかし計算が複雑で難しいと感じた方は、以下のサイトで自動計算することも可能です。

● 総務省の寄附金控除額の計算シミュレーション(エクセル)

● ふるなびの控除額シミュレーションと計算方法(オンライン)

自動計算する際は「給与所得金額もしくは事業所得(源泉徴収票もしくは確定申告控で確認)」と「個人住民税所得割額(毎年6月頃に送付される住民税決定通知書)」を確認しておきましょう。

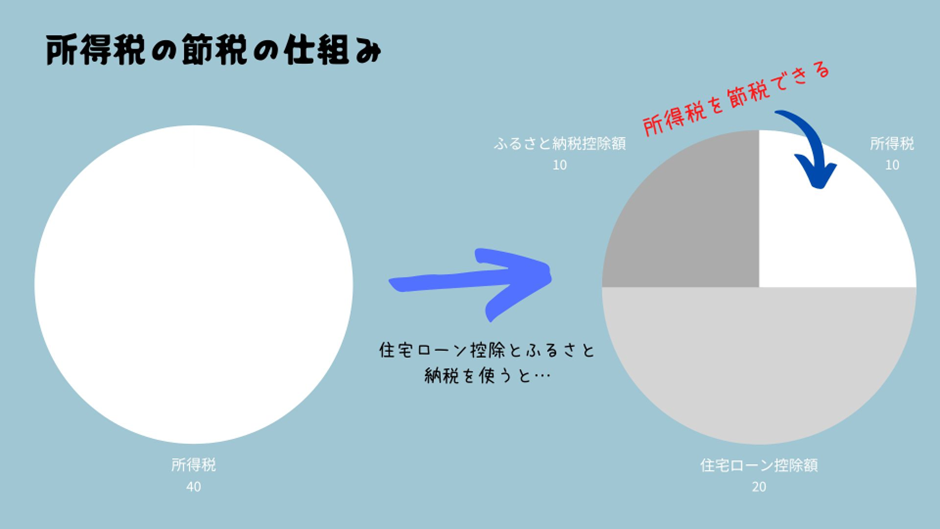

ふるさと納税と住宅ローン控除(住宅ローン減税)は併用できる

ふるさと納税と住宅ローン控除は併用できます。双方所得税から直接差し引けるため、上記の画像のように40万円の所得税が10万円になる可能性もあります。また場合によっては0円になるかもしれません。とはいえ、併用する際はさまざまな影響と注意点があります。次の項では併用する際の影響について紹介していきます。

【住宅ローン控除とふるさと納税】影響は?

住宅ローン控除とふるさと納税を併用する場合、どのような影響があるのでしょうか。先ほどもお伝えした通り、併用することで所得税が0円になる可能性もありますが、控除しきれない場合もあるでしょう。その点について解説します。

ワンストップ特例制度を利用する場合は影響がない

ワンストップ特例制度を利用する場合、ふるさと納税の控除対象は住民税だけとなります。ワンストップ特例制度とは、確定申告せずに寄付金控除が受けられる仕組みです。住宅ローン控除は確定申告が必要となりますが、ふるさと納税のワンストップ特例制度は「寄付金税額控除に係る申告特例申請書」を寄付した自治体に送付するだけで完了する便利な手続き方法です。ただし、所得税に関しては控除できないデメリットがあります。そのため、ふるさと納税の控除額が住民税より多い場合、損をする形になってしまいます。一方ワンストップ特例制度を利用しないで確定申告する場合は、所得税と住民税が控除対象となります。

ふるさと納税控除額から先に差し引かれる

所得税から差し引かれるのはふるさと納税控除額が先です。その次に住宅ローン控除が差し引かれるため、ふるさと納税控除額上限に合わせた寄付をしてしまうと、住宅ローン控除額が余ってしまう可能性もあります。ただし住宅ローン控除額が余った場合、住民税から差し引くことが可能なため、トータルのバランスを考慮してふるさと納税をするのがおすすめです。

【住宅ローン控除とふるさと納税】注意点

住宅ローン控除しきれない場合とふるさと納税を利用する際は以下の3点に注意しましょう。

所得税から差し引かれるわけではない

ふるさと納税は所得税から直接差し引けるわけではないため注意して下さい。住宅ローン控除は所得税から差し引けますが、ふるさと納税は所得税の課税対象から差し引くことになるため、住宅ローン控除ほどおおきな節税ではありません。目先の金額ばかりに意識がいき、所得税から差し引けるものと勘違いしている方も多いです。あくまで課税対象を減らせる方法と認識しておきましょう。

住宅ローン控除はワンストップ特例制度を利用不可

住宅ローン控除はワンストップ特例制度を利用することはできません。会社員の方であっても住宅ローン控除を利用する初年度は必ず確定申告が必要となります。ふるさと納税をワンストップ特例制度を利用して申告した場合であっても、住宅ローン控除は税務署に確定申告書を提出しなければ制度を利用することができません。ただし、2年目からは会社の源泉徴収にて手続きできるため、確定申告は不要となります。

住宅ローン控除が満額受けられない可能性もある

先ほどもお伝えした通り、ふるさと納税額から先に控除されるため、場合によっては住宅ローン控除が満額所得税から差し引けない可能性もあります。ふるさと納税が課税対象額から差し引かれます。その結果住宅ローン控除満額分を受けられない場合もあります。そのためうまく所得税を抑えたい方は、適切な金額のふるさと納税を行うように意識しましょう。ではどのような方法で行えばうまく併用できるのでしょうか。次の項では、住宅ローン控除とふるさと納税を併用する方法について紹介します。

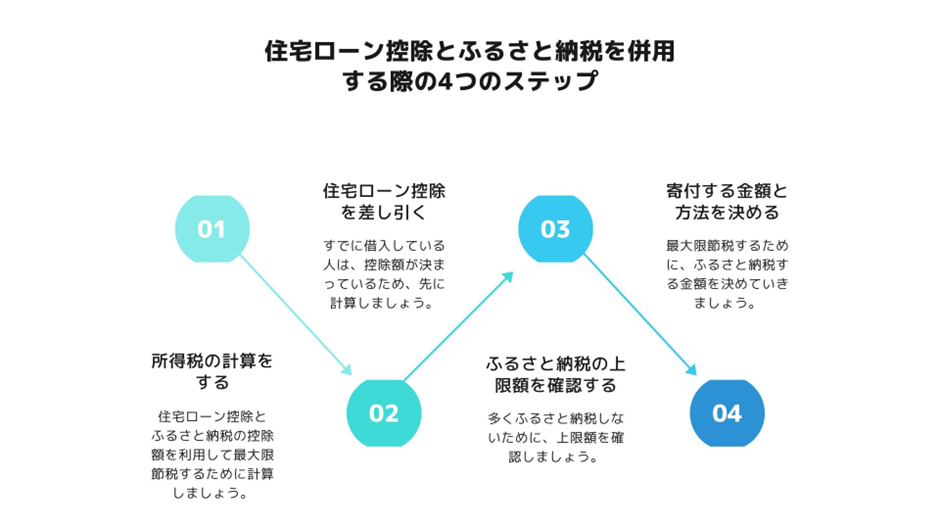

【住宅ローン控除とふるさと納税】併用する方法

すでに住宅ローンを借入している方は、ふるさと納税上限額をもとに、いくら寄付するか検討して併用しましょう。具体的には以下のステップで行います。

すでに住宅ローンを借入している方は、ふるさと納税上限額をもとに、いくら寄付するか検討して併用しましょう。具体的には以下のステップで行います。

1. 今年度の所得税を計算する(わからない方は、昨年度の源泉徴収で確認)

2. 住宅ローン控除額から所得税を差し引く

3. ふるさと納税の上限額を確認する

4. 寄付する金額を決めていく

住宅ローンの借入残高がわかっている人は、住宅ローン控除額がすでに確定しています。また所得に関しても増減は難しいため、ふるさと納税する金額を調整して節税することが一般的です。次の項から詳しい計算方法を紹介していきます。

今年度の所得税を計算する(わからない方は、昨年度の源泉徴収で確認)

● 所得の計算手順

はじめに今年度の所得税を計算していきましょう。先ほども紹介しましたが、所得税は年間の所得から控除を差し引いた金額(課税対象額)に対して税率がかかり、さらに控除額を差し引いた金額です。年間の所得がわからない方は、毎月の給与明細を確認しましょう。

所得から差し引ける控除は以下の表のとおりです。

<所得から差し引ける控除項目>

| 控除の種類 | 概要 | 控除額 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた時に適用される | 以下のいずれか多い方

・(差引損失額)-(総所得金額等)×10% |

| 医療費控除 | 一定額以上の医療費を支払った場合に適用される ※生計を同じくする配偶者やその他の親族も含まれる |

(支払った医療費-保険金などで補填される金額)-10万円

※その年の所得金額が200万円未満の人は所得金額×5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った場合に適用される ※生計を同じくする配偶者やその他の親族も含まれる |

支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される | 一定の方法で計算した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用される | 一定の方法で計算した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄付をした場合に適用される | 「寄附金支出合計額」と 「所得 ×40%」 のいずれか少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される | 一人につき、 ①障害者27万円 ②特別障害者40万円 ③同居特別障害者75万円 |

| 寡婦(寡夫)控除 | 配偶者と死別または離婚して扶養家族がいる場合に適用される

※寡夫控除は、2020年度分より、ひとり親控除に変更 |

27万円

(一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される ※ひとり親控除は令和2年分の所得税から適用 |

35万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される ※ただし、前年分の合計所得金額が75万円以下 |

27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用される | ①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合に適用される | 配偶者の所得金額によって 最大38万円 |

| 扶養控除 | 16歳以上の子供や両親などを扶養している場合に適用される | ①一般の控除対象扶養親族:38万円 ②特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) ③老人扶養親族:最大58万円 |

| 基礎控除 | すべての人に適用される | 48万円 (所得合計が2,4000万円以下の場合) |

上記の控除額を所得から差し引いた金額が課税対象額となります。課税対象額がわかったあとは、その金額に合わせた税率と控除を差し引きます。

<所得税率と控除額>

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194.9万円まで | 5% | 0円 |

| 195万円~329.9万円まで | 10% | 97,500円 |

| 330万円~694.9万円まで | 20% | 427,500円 |

| 695万円~899.9万円まで | 23% | 636,000円 |

| 900万円~1,799.9万円まで | 33% | 1,536,000円 |

| 1,800万円~3,999.9万円まで | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

所得税の計算では控除が2回あります。最初に紹介した控除は「課税対象額を下げるもの」であり、2回目の控除は「所得税を下げるもの」です。さらに住宅ローン控除とふるさと納税の控除は、2回目同様「所得税を下げるもの」です。間違えないように注意してください。

● 源泉徴収票で所得税を確認する方法

会社員の方は年末になると源泉徴収票が手元に届きます。そのため昨年度の書類から所得税を確認することも可能です。ただし昨年度と大きな収入変化がない方は問題ありませんが、今年度分ではないため注意してください。

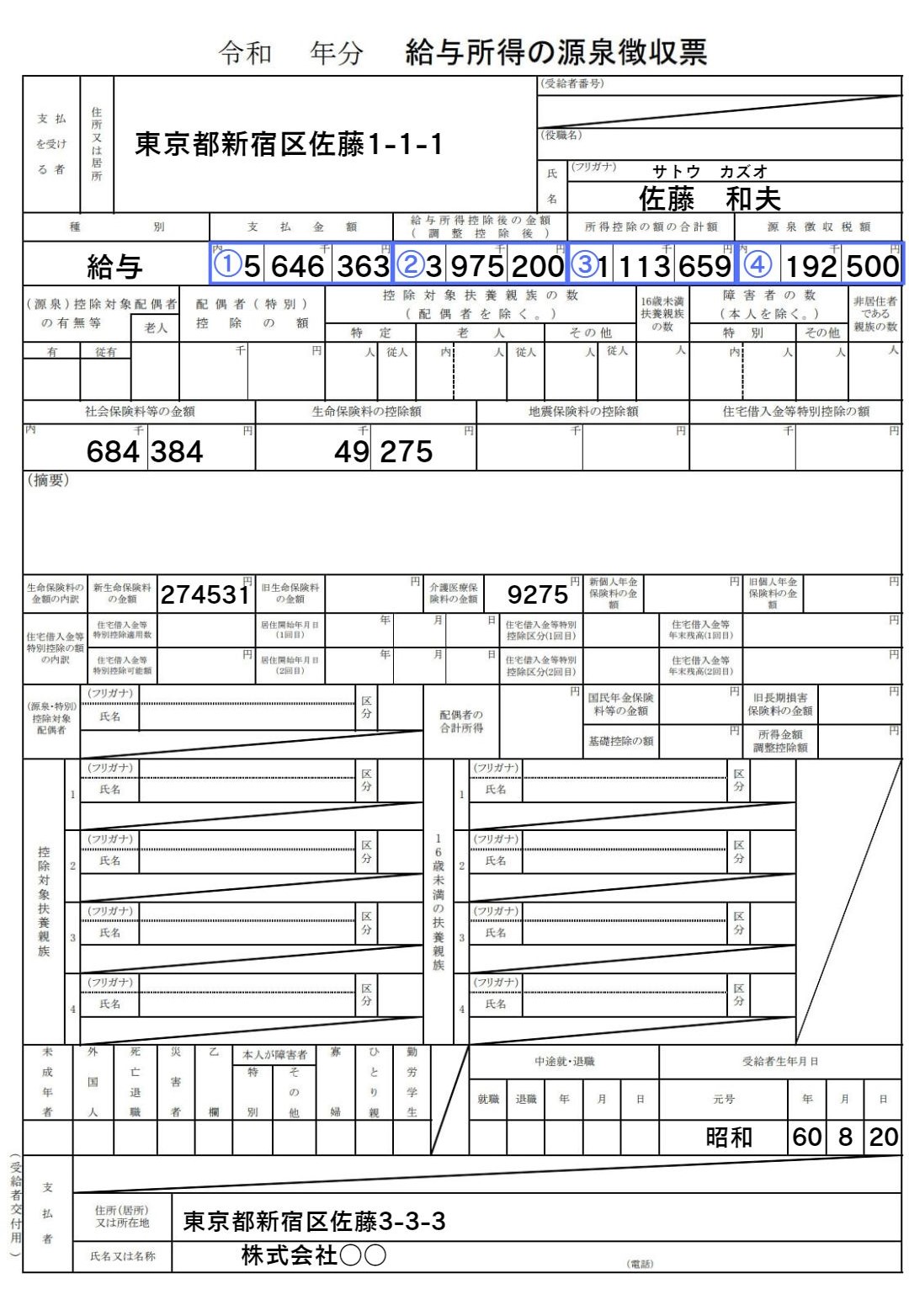

<源泉徴収票の見方>

<源泉徴収票の見方>

①支払金額・・・年収

②給与所得控除後の所得・・・年収から所得控除を差し引いた金額であり、課税対象額

③所得控除の合計額・・・年収から差し引ける控除額の合計

④源泉徴収額・・・所得税

源泉徴収票があれば目安となる所得税がわかります。

住宅ローン控除額から所得税を差し引く

所得税がわかった後は、住宅ローン控除を差し引きましょう。住宅ローン控除は借入額に対して0.7%の金額です。ただし以下の表の通り、建物の性能ごとに上限額が定められています。

| 住宅の分類 | 令和4年・5年入居 |

| 長期優良住宅・低炭素住宅 | 5,000万円 |

| ZEH水準省エネ住宅 | 4,500万円 |

| 省エネ基準適合住宅 | 4,000万円 |

| その他の住宅 | 3,000万円 |

例えばZEH水準省エネ住宅を建築した方の住宅ローン残債が4,000万円であれば28万円差し引くことが可能です。ただし、4,800万円だった場合、4500万円までしか控除対象とならないため注意してください。

ふるさと納税の上限額を確認して決める

先ほど紹介した計算手順または自動計算サイトでふるさと納税額の上限額を確認します。確認せずにふるさと納税すると、多く負担し損をすることにもなりかねないため注意して下さい。

寄付する金額と方法を決める

ふるさと納税を〇〇円すれば所得税はいくらになるという計算をすることで、上限額を決めることも可能です。ふるさと納税額から決めるのではなく、現在の所得税から逆算して決めるようにすることで、最大限の節税につなげることが可能となるでしょう。またワンストップ特例制度を利用するかの判断を決めておきましょう。

【住宅ローン控除とふるさと納税】まとめ

今回は、住宅ローン控除とふるさと納税の併用に着目し、概要や計算方法、併用方法などを紹介しました。住宅ローン控除は住宅ローン残高から0.7%を13年間所得税から控除できる仕組みです。一方ふるさと納税は、寄付した金額から2,000円を差し引いた金額を所得税から控除できます。どちらも併用することができ、うまく利用すれば所得税を0にすることも可能かもしれません。しかし双方上限額が定められているため、事前に計算して利用するようにしましょう。また上限額だけでなく、所得税にあった金額でふるさと納税することで、最大限の節税をすることが可能となります。そのため本記事で紹介した手順で併用するようにしましょう。

サティスホーム本社営業部長:小林大将

2級建築士と宅地建物取引士の資格を取得後、サティスホームで現場監督を10年経験。携わらせて頂いたお客様は200棟以上。その後、本社営業部長としてお客様の家づくりをお手伝いさせて頂いてます。