注文住宅を購入される方の多くは、金融機関から住宅ローンを利用される方が多いです。ローンと聞くと一見返済ばかりに目が行きがちですが、所得税を減税できる住宅ローン控除の適用ができます。減税制度を利用すれば、納税する所得税を抑えることが可能です。この際疑問に思うのは、「住民税も対象となるのだろうか」という点です。住民税は所得税同様、年間の所得に対して課せられる税金です。課税対象が同じであれば減税対象になるのではと思うのは必然ではないでしょうか。そこで今回、住宅ローン控除に着目し、概要や減税額、手続き方法などを紹介します。これから住宅ローンを利用して建築される方はぜひ参考にしてください。

住宅ローン控除で住民税が安くなる?

住宅ローン控除で住民税は安くなるのでしょうか?ここでは住宅ローン控除の概要と、住民税の減税の有無について解説していきます。

住宅ローン控除とは?

そもそも住宅ローン控除とは、ローン残高に応じた割合を所得税から差し引くことができる減税制度です。借入残高に0.7%をかけた金額が控除額となります。例えばローン残高が2,000万円の場合、所得税を14万円安くすることが可能となります。ローン残高は年々返済していくことから住宅ローン控除額は減りますが、所得税の納税額を抑えるメリットがあります。

住宅ローン控除には上限額がある

住宅ローン控除は建物の環境性能によって以下の表のとおり上限が定められています。

| 住宅の環境性能 | 令和4年・5年入居 | 令和6年・7年入居 |

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 4,000万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 |

| その他の住宅 | 3,000万円 | 0円 |

長期優良住宅であれば、5,000万円×0.7%=最大35万円の所得税を控除することが可能となります。ただし新築住宅の建築・購入の方は以下の条件をクリアし、令和5年までに入居しなければいけません。

1. 自ら居住する住宅であること

2. 床面積が50㎡以上であること

3. 年間所得が2,000万円以下であること

4. 住宅ローンの借入期間が10年以上であること

5. 引き渡しから6か月以内に入居していること

6. 居住した年を合わせた5年の間に、居住用財産の譲渡による長期譲渡所得の課税特例などの適用を受けていないこと

さまざまな条件がありますが、基本的に年収2,000万円以下の方はマイホーム用に建築したのであれば問題ありません。ただし、住宅ローン控除は令和6年になると、限度額が下がります。しかし、令和4年または5年に入居していれば、当初の限度額が適用できるため、少しでも税金を安くしたい方は早めに建築することも考慮しておきましょう。

適用できる期間は13年間

住宅ローン控除の適用期間は13年間となります。令和4年前までは10年でしたが、期間が延長となりました。一方で税率が1%から0.7%に下がったため、トータルで計算すると減税額は下がったことになります。間違えて10年1%で計算しないように注意してください。

住宅ローン控除は住民税も安くなる

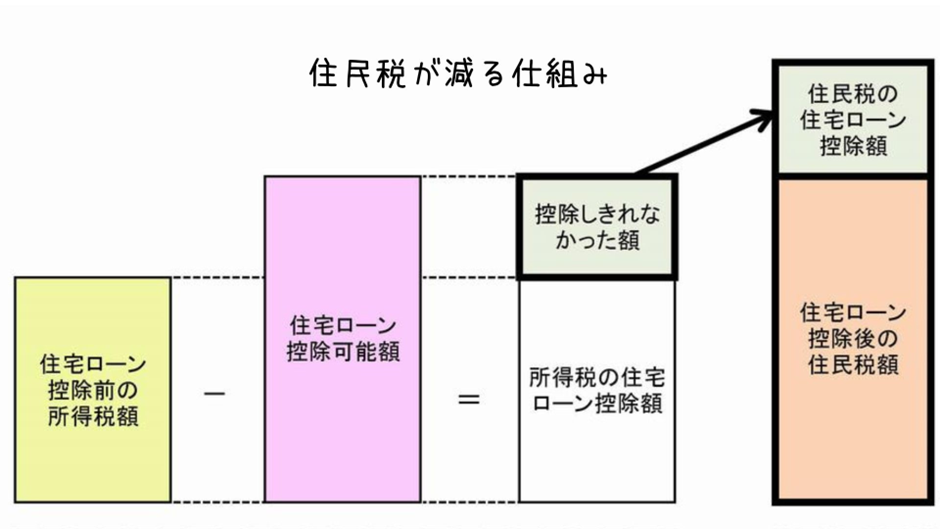

住宅ローン控除は所得税のほかに住民税も対象となります。ただし、所得税を控除しきれなかった場合のみ該当します。詳しくは次の項で紹介します。

住宅ローン控除で住民税がいくら減額される?

では実際いくら住民税が減額されるのでしょうか。ここでは計算方法と実例を紹介します。

計算方法

住民税が減額される条件として、住宅ローン控除額分で所得税を控除できなかった金額のみとなります。例えば所得税が20万円に対し、住宅ローン控除額が21万円だった場合、「20万円-21万円=-1万円」という計算になります。この1万円分を住民税から控除することが可能となります。ただし控除できる金額は所得税の課税総所得金額等の5%(最高9.75万円)となるため注意してください。

住民税が減税されるケースは少ない

2021年度のフラット35利用者調査を見てみると「注文住宅」「土地購入注文住宅」「建売住宅」の方の借入額と世帯年収の全国平均はそれぞれ異なります。下記の表を確認してみてください。

| 平均借入額 | 平均年収 | |

| 注文住宅 | 2,874.4万円 | 602万円 |

| 土地購入注文住宅 | 3,840.6万円 | 639.3万円 |

| 建売住宅 | 3,120.9万円 | 563.1万円 |

上記の世帯年収をもとに住宅ローン控除額と所得税を算出してみると以下の通りとなります。

| 住宅ローン控除額 | 所得税 | 控除後所得税 | |

| 注文住宅 | 20.12万円 | 77.65万円 | 57.53万円 |

| 土地購入注文住宅 | 26.88万円 | 85.11万円 | 58.23万円 |

| 建売住宅 | 21.84万円 | 69.87万円 | 48.03万円 |

住宅ローン控除を使用すると納税する所得税は上記の表の通りとなります。もちろん基礎控除や配偶者控除、社会保険控除などがあるため、上記の価格より安い金額となりますが、一方で、住宅ローン控除額より所得税の方が少なくなるケースはほとんどないため、住民税が控除されるのは珍しいことだと言えます。住民税の控除となる場合は、以下の所得控除が適用できて所得を減らせた場合となるでしょう。

所得を控除できる一覧

下記の表は所得税の課税対象となる所得から差し引ける控除一覧です。住宅ローン控除を利用して住民税の節税を行いたい場合、以下の控除の適用が必要となるでしょう。

| 控除の種類 | 概要 | 控除額 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた時に適用される | 以下のいずれか多い方

・(差引損失額)-(総所得金額等)×10% |

| 医療費控除 | 一定額以上の医療費を支払った場合に適用される

※生計を同じくする配偶者やその他の親族も含まれる |

(支払った医療費-保険金などで補填される金額)-10万円

※その年の所得金額が200万円未満の人は所得金額×5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った場合に適用される ※生計を同じくする配偶者やその他の親族も含まれる |

支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される | 一定の方法で計算した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用される | 一定の方法で計算した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄付をした場合に適用される | 「寄附金支出合計額」と 「所得 ×40%」 のいずれか少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される | 一人につき、 ①障害者27万円 ②特別障害者40万円 ③同居特別障害者75万円 |

| 寡婦(寡夫)控除 | 配偶者と死別または離婚して扶養家族がいる場合に適用される ※寡夫控除は、2020年度分より、ひとり親控除に変更 |

27万円

(一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される ※ひとり親控除は令和2年分の所得税から適用 |

35万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される ※ただし、前年分の合計所得金額が75万円以下 |

27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用される | ①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合に適用される | 配偶者の所得金額によって 最大38万円 |

| 扶養控除 | 16歳以上の子供や両親などを扶養している場合に適用される | ①一般の控除対象扶養親族:38万円 ②特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) ③老人扶養親族:最大58万円 |

| 基礎控除 | すべての人に適用される | 48万円 (所得合計が2,4000万円以下の場合) |

引用:国税庁『No.1100 所得控除のあらまし』

一般的に、多くの家庭では以下の控除が適用されます。

● 基礎控除48万円

● 配偶者控除38万円

● 地震保険料控除最大5万円

● 生命保険料控除

● 社会保険料控除

もちろん各家庭によって異なるため、一概には言えません。どの控除が適用できるか確認し、その控除額を踏まえて以下の通り所得税の計算を行いましょう。

所得税の計算

所得税の計算は以下の通りです。

| ● 課税所得=年間の所得-上記の控除額 ● 所得税=課税所得×税率-控除額 |

課税所得に対して以下の税率が掛けられ、さらに控除額を差し引いた金額が所得税となります。税率と控除額は以下の通りです。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得税の計算をして住宅ローン控除以内の納税額であれば住民税は安くすることが可能です。そのため住民税が安くなるかは、自身で計算して算出することで判断できます。現在の所得と借入金額から計算してみても良いでしょう。

住宅ローン控除と住民税|手続きの方法

住宅ローン控除の手続きは初年度と2年目以降では手続き方法が異なります。ここでは必要書類と手続き方法について解説します。

必要書類

住宅ローン控除の手続きをするうえで以下の書類が必要となります。それぞれの入手先とかさねて紹介します。

| 必要書類 | 入手先 |

| 確定申告書A(もしくはB) | 国税庁のホームページにある「申告書・申告書付表と税額計算書等 一覧(申告所得税)」にてダウンロード可能です。確定申告書Aは給与所得者、確定申告書Bは個人事業主などが使用します。 |

| 借入金残高証明書 | 住宅ローンの借入先である金融機関から発行してもらえます。 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のホームページからダウンロード可能です。 |

| 住民票の写し | 住所地の市町村役場で発行可能です。またマイナンバーカードがあればコンビニでも取得可能です。 |

| 土地および建物の登記事項証明書 | 法務局で取得可能です。 |

| 不動産売買契約書もしくは工事請負契約書の写し | 土地を購入して建築した人は、土地の売買契約書も必要です。それぞれのコピーを用意しておきましょう。 |

| 源泉徴収票 | 会社員の場合、勤務先より発行されます。 |

| 耐震基準適合証明書 | 建築会社から引き渡し時にもらえます。(必要となる場合は用意する) |

| 長期優良住宅建築等計画の認定通知書の写し | 長期優良住宅の場合は、住宅ローン控除額が大きくなるため必要です。建築会社から引き渡し時にもらえます。 |

初年度の手続き方法

初年度は確定申告を行わなければいけません。たとえサラリーマンなどの給与所得者であっても、源泉徴収とは別に、住宅ローン控除の適用を受けるために申告します。申告は以下の4つのステップに分かれます。

● 住宅借入金等特別控除額の計算明細書の記入

住宅借入金等特別控除額の計算明細書とは住宅ローン控除を受けるための申請書のようなものです。以下のURLからダウンロードしてください。(令和3年度用)

令和4年分(特定増改築等)住宅借入金等特別控除額の計算明細書

記載はPDFを印刷し、手書きで記入するか、国税庁のホームページにある確定申告書作成コーナーを利用して、インターネットから申請することが可能です。記入内容は、「居住開始日」や「土地・建物取得費」、「床面積」や「ローン残高」です。すべて記入項目を埋めたあとは、その年の特別控除額を計算します。記載方法がわからない方は、住宅借入金等特別控除額の計算例を参考にしてください。

● 確定申告書Aの作成

確定申告書Aの第一表に源泉徴収票の内容を記載します。申告書と聞くと難しいイメージをもたれる方も多いですが、源泉徴収票の内容を転記するだけですので簡単です。記載が完了した後は、「住宅借入金等特別控除額」の項目に先ほど計算した金額を記入します。自営業や個人事業主の方は、例年通り確定申告書を作成してください。

● 確定申告書A第二表の記入

第二表も、第一表と同様に必要事項を源泉徴収票を確認しながら作成します。

● 申告書の提出

確定申告書が完成した後は、住所地を管轄する税務署へ申告書を提出します。申告は毎年2月16日〜3月15日までとなります。また申告時には運転免許証や健康保険証などの身分証明書のほかに、マイナンバーカードや通知カードなどが必要となるため、忘れないように注意してください。なおインターネット(e-tax)を利用して申告した場合、書類を郵送する流れとなります。

2年目以降の手続き方法

サラリーマンなどの給与所得者は、2年目以降については年末調整で申告する流れとなります。そのため確定申告は作成せず、以下の手順で会社に申告することになります。

● 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

確定申告をした年の10月から11月間に、税務署から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が送られてきます。この書類は残りの年数分の住宅ローン控除に関する書類であるため、無くさないように注意して下さい。内容は初年度に行った確定申告と同様に記載します。ただし借入返済も進んでいるため、ローン残高を確認しなければいけません。

● 住宅ローン残高の確認

住宅ローンを借入している金融機関から残高証明書が10月ごろ送られてきます。11月になっても送られてこない場合は催促してみましょう。ローン残高を確認し、控除額の計算をして年末調整の書類に記入して完了です。

住民税の減額確認

住宅ローン控除によって住民税が減額されたかどうかは、6月に送付される「住民税決定通知書」で確認することが可能です。住民税決定通知書には市民税と県民税が記載されており、住宅借入金等特別控除税額がいくらであるか明記されています。ただしふるさと納税などを行った場合、ふるさと納税の控除額も含まれて記載されているため、住宅ローン控除だけで判断するのは難しくなっているため注意してください。

住宅ローン控除と住民税|適応時期と控除期間

住宅ローン控除は13年間と定められています。では具体的にいつからいつまでとなるのでしょうか。ここでは住民税の控除が適応される時期と控除期間について解説します。

住民税の控除は翌年度の6月から

住宅ローン控除によって住民税が減額されるのは、確定申告を行った翌年の6月となります。例えば2021年度の所得を2022年度の確定申告で住宅ローン控除を申請した場合、2022年度6月ということです。住民税は毎年6月から納付するためです。ただし会社員の方は源泉徴収で納税するので、自ら手続きを行う必要がありません。なお、住宅ローン控除で住民税の控除を受ける場合、翌年の6月に減額された額が記載された「住民税決定通知書」が届きます。

控除期間

住宅ローン控除は2022年〜2025年までの間に入居した人は、13年間控除可能です。2026年に関してはいまだ未定ですが、現段階では13年が想定されています。また中古住宅を住宅ローンを利用して購入した場合、控除期間は10年と定められています。もちろんさまざまな要件をクリアした場合のみです。

住宅ローン控除と住民税 まとめ

今回は、住宅ローン控除に着目し、概要や減税額、手続き方法を解説してきました。住宅ローン控除は13年間借入金額に対して0.7%の額を所得税から控除できる制度です。3,000万円の借入金額であれば21万円も控除できるため、大きな節税につながります。さらに控除額が余れば住民税の節税にもつながるメリットがあります。一方で必ず減額になるとは限らないため、あらかじめ計算しておいたほうが良いでしょう。また住宅ローン控除の申請を忘れてしまったりすると住民税は減税できません。初年度は確定申告が必要となるため、多少手間はかかってしまいますが、翌年からは簡単に手続きでき、年末調整で申告可能です。そのため正しい手続き方法はあらかじめ理解しておきましょう。

サティスホーム本社営業部長:小林大将

2級建築士と宅地建物取引士の資格を取得後、サティスホームで現場監督を10年経験。携わらせて頂いたお客様は200棟以上。その後、本社営業部長としてお客様の家づくりをお手伝いさせて頂いてます。