住宅ローンを借りて新築住宅を購入した方は、年間の所得税を減額できる住宅ローン控除が適用できます。しかし令和4年度の税制改正によって控除内容や条件が大きく改正されました。そのため改正前の条件で住宅ローン控除を申請してしまうと、控除対象外となってしまい、大きな所得税を納税することにもつながりかねません。また控除期間が10年から13年に延長されたため、多くの方はメリットが増えたと思われがちですが、税率面が減額となり、トータルの控除額も下がることになります。では何がどのように変わったのかと疑問に思う方もいらっしゃるのではないでしょうか。そこで今回は、住宅ローン控除の改正内容について紹介します。間違えないように本記事でしっかり理解していきましょう。

【住宅ローン控除 13年】住宅ローン控除が延長

住宅ローン控除は令和4年度を境に10年から13年に延長されました。しかし、延長になったものの、利用者にとってはマイナスな内容でもあったのです。そもそもなぜ住宅ローン控除の改正があったのでしょうか。その背景には以下の2つの理由が挙げられます。

増税目的

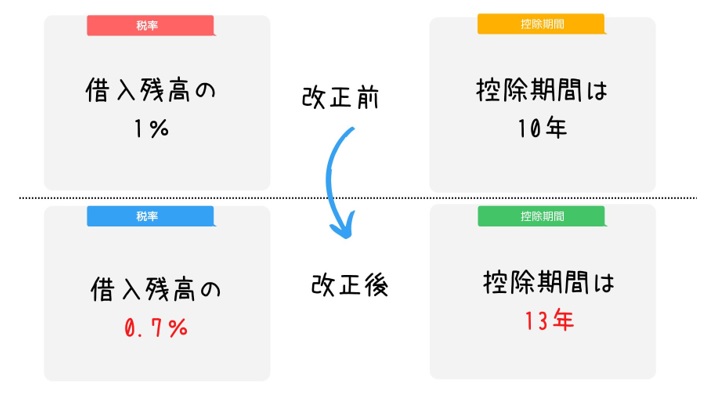

住宅ローン控除が延長された一方、税率が1%から0.7%に引き下げられました。これにより、住宅ローン控除額が下がり、税収が多くなったことが挙げられます。しかし単純に税率だけを引き下げると、国民からの不満が増えるため、期間を延長したという政府の考えがあったからでしょう。実際に下記の表のとおり、改正前と改正後を比較しても控除額が下がっていることがわかります。

<3,000万円のローンがあると想定した場合>

| 改正前(控除期間10年) | 改正後(控除期間13年) | |

| 1年間の控除額 | 3,000万円×1%=30万円 | 3,000万円×0.7%=21万円 |

| トータルの控除額 | 30万円×10年300万円 | 21万円×13年=273万円 |

また後程紹介しますが、住宅ローン控除が適用できる方の年間所得も3,000万円未満から2,000万円未満と引き下げられました。いわば所得の高い方は控除できなくなり、多くの所得税を支払う形となっています。このような点から、多くの税収を確保するためとも言われています。

新型コロナウイルスによる住宅への入居が遅れた人への対策

新型コロナウイルスの影響により、建築会社だけでなく、建築主などの消費者にもダメージはあったことでしょう。コロナの影響で以下の項目のような事態が発生しました。

● 資材が届かず工事が遅延した

● 建築会社が一時営業を自粛したため、契約ができない状態となった

● コロナで収入が低下し、金融機関の融資が通らなくなった など

さまざまな要因が挙げられます。コロナがなければ予定通り工事が進み、マイホームを手にしていた方も多いです。そのような方に向けて、住宅ローン控除の期間を延長し、コロナ期間を考慮したというのも一つの要因です。

環境問題に考慮した住宅の普及

世界各国でCo2の排出量やエネルギー問題が年々深刻化しています。住宅ローン控除の改正では、該当する住宅に制限をつけることになりました。特に令和6年目以降に関しては一般的な住宅は控除対象から外れ、「長期優良住宅」や「低炭素住宅」「ZEH住宅」など環境配慮や省エネ性能が高い住宅のみとなります。さらにこれらの住宅の建築時にはさまざまな補助金が設定されているため、日本政府としては環境を意識した住宅を普及させたいということでしょう。

【住宅ローン控除 13年】改正について

では具体的にどのような点が改正されたのでしょうか。ここでは改正前と改正後を比較しながら紹介していきます。

税率と控除期間

先ほどもお伝えした通り、税率と控除期間は下記の表の通りに変更となりました。

| 改正前 | 改正後 | |

| 税率 | 1% | 0.7% |

| 控除期間 | 10年 | 13年 |

なお、税率の引き下げは新築住宅だけでなく、中古住宅も該当します。ただし、中古住宅の場合は10年と定められているため、間違えないように注意してください。また所得税から住宅ローン控除を差し引いて余った金額に関しては、住民税から差し引くことが可能となります。

対象者の所得

改正前は年間所得3,000万円未満の方が住宅ローン控除を利用することができましたが、改正後は2,000万円未満の方が必須条件となります。また年間の所得であるため、年収と間違えないように注意してください。

控除対象額

一般的な住宅の控除対象額が4,000万円から3,000万円へ引き下げられました。一方ZEH住宅や省エネ認定住宅などは下記の表のとおり引き上げられています。

| 住宅の分類 | 改正前 | 改正後 |

| 長期優良住宅・低炭素住宅 | 5000万円 | 5000万円 |

| ZEH住宅 | 4000万円 | 4500万円 |

| 省エネ基準適合住宅 | 4000万円 | 4000万円 |

| 一般住宅 | 4000万円 | 3000万円 |

ZEH住宅や省エネ基準住宅などの控除対象額が引き上げとなった背景には、カーボンニュートラルの実現に向けた施策であることが読み取れます。昨今、世界各国でエネルギー問題や環境汚染が深刻化している中で、自宅で消費するエネルギーやCo2の排出が懸念材料とされています。そのため先ほどもお伝えした通り、日本でも環境問題に配慮した住宅である、長期優良住宅やZEH住宅などの普及が重要だと言われています。また令和6年度からさらに住宅ローン控除対象額が減額となり、一般住宅に対しては下記の表のとおり該当しないことも発表されています。

| 住宅の分類 | 令和6年・7年入居 |

| 長期優良住宅・低炭素住宅 | 4,500万円 |

| ZEH水準省エネ住宅 | 4,000万円 |

| 省エネ基準適合住宅 | 3,000万円 |

| その他の住宅 | 0円 |

もちろん令和8年目以降の住宅ローン控除対象額はどうなるかわかりませんが、政府としては環境に配慮した住宅の普及を望んでいるため、対象から外れる可能性は大いに高いでしょう。

新築住宅の床面積要件の緩和

床面積が50㎡以上の新築住宅が対象でしたが、40㎡以上と緩和されました。ただし緩和自体は2019年に行われており、今回の改正がきっかけではありません。とはいえ、条件として以下の2つをクリアしていなければいけません。

● 2023年までに建築確認申請許可を得ていること

● 年間所得が1,000万円以下であること

実際40㎡となると、1LDKほどの大きさであるため、緩和の効力は弱いと判断できます。しかし一人暮らしや夫婦2人であれば十分な大きさでもあるため、より多くの方が住宅ローン控除の適用ができるようになったということでもあります。

中古住宅の該当条件の緩和

改正前の中古住宅の住宅ローン控除は、以下の3つの書類を提出しなければいけませんでした。

● 耐震基準適合証明書

● 既存住宅性能評価書

● 既存住宅売買瑕疵保険の付保証明書

上記の書類は耐震性の証明を表す書類です。そのため中古住宅を購入した場合、耐震性が十分であるかを証明しなければ、住宅ローン控除は受けることができなかったのです。しかし改正後は3つの書類は不要となり、以下の1982年以降の建築物であれば控除を受けられることとなりました。

【住宅ローン控除 13年】住宅ローン控除/減税制度について

住宅ローン控除は年間の所得税を抑えられる方法です。では具体的にどれくらい減税となるのでしょうか。ここでは所得税の計算方法や源泉徴収額の見方、住宅ローン控除の計算方法について紹介します。

住宅ローン控除額の計算方法

住宅ローン控除額は既存借り入れに対して0.7%の値です。つまり住宅の性能ごとの最大控除額は以下の表の通りとなります。

| 住宅の分類 | 令和4年・5年入居 | 最大控除額 |

| 長期優良住宅・低炭素住宅 | 5,000万円 | 35万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 30.5万円 |

| 省エネ基準適合住宅 | 4,000万円 | 28万円 |

| その他の住宅 | 3,000円 | 21万円 |

控除額がわかれば、所得税から差し引いた金額が納税額となります。例えば長期優良住宅を建築し、所得税が30万円だった場合、「30万円-35万円」となり、納税額は0円になります。さらにオーバーした5万円は住民税から差し引くことも可能です。

また建築した長期優良住宅の住宅ローンが5,500万円であった場合でも、5,000万円までが控除対象となり、500万円に関しては対象外となるため注意してください。

所得税の計算方法

住宅ローンの控除額の計算方法を紹介しましたが、つぎに所得税について紹介します。所得税は年間の所得から控除額や経費を差し引いた金額である課税対象額に対し、税率と控除額を差し引いた金額です。

● 課税対象額=年間の所得-控除額-経費

● 所得税=課税対象額×税率-控除額

所得税を計算し、住宅ローン控除額を差し引いた金額が納税する所得税となります。

会社員などの方は源泉徴収で所得税を納税していることでしょう。とはいえ本当に住宅ローン控除のメリットがあるのかを見極めるためにも自身で計算できるようにしておいた方が良いでしょう。次の項では税率を含めた計算方法を紹介します。

税率について

課税対象額がわかった後は、税率をかけて控除額を差し引きます。税率は課税所得額ごとに異なるため、下記の表を参考にしてください。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194.9万円まで | 5% | 0円 |

| 195万円~329.9万円まで | 10% | 97,500円 |

| 330万円~694.9万円まで | 20% | 427,500円 |

| 695万円~899.9万円まで | 23% | 636,000円 |

| 900万円~1,799.9万円まで | 33% | 1,536,000円 |

| 1,800万円~3,999.9万円まで | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

引用:No.2260 所得税の税率|国税庁(2023年2月 国税庁HPより)

例えば年間の所得が600万円の場合、以下の計算方法で所得税を算出できます。

● 600万円×20%-427,500円=772,500円

上記のように、所得に合わせた税率と控除額を差し引くことで所得税を算出することが可能です。さらに住宅ローン控除を利用すればさらに所得税の節税につなげることができるということです。

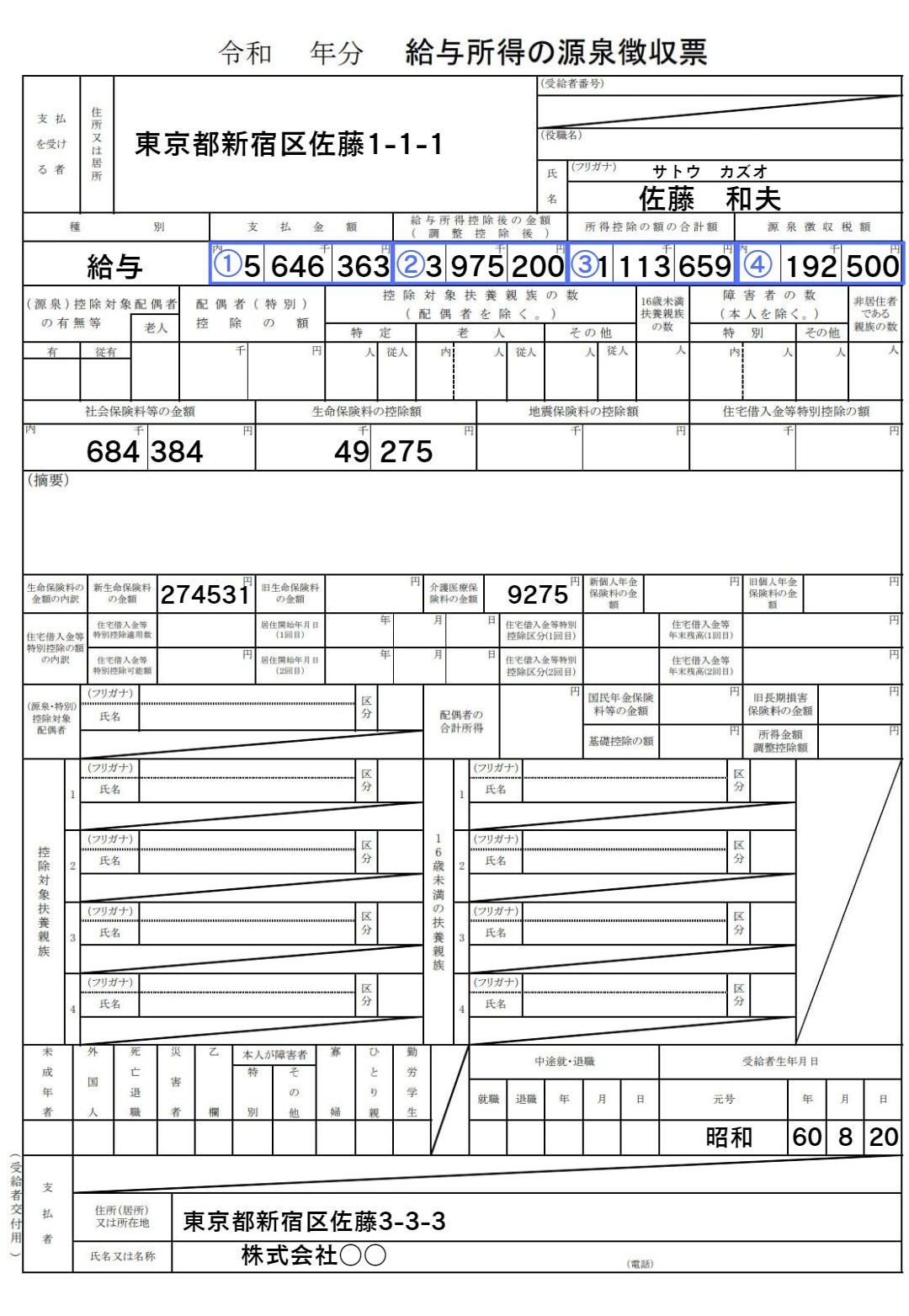

源泉徴収票の見方

所得税の計算方法を紹介しましたが、会社員などのサラリーマンの多くは源泉徴収という形をとっているでしょう。源泉徴収額を見れば一目に所得税がどれくらいかわかります。ここでは源泉徴収票での所得税の見方を解説します。

上記のサンプルを例に紹介します。

①支払金額・・・年収

②給与所得控除後の所得・・・年収から所得控除を差し引いた金額であり、課税対象額

③所得控除の合計額・・・年収から差し引ける控除額の合計

④源泉徴収額・・・所得税

給与所得控除の所得が課税対象額となります。この項目が小さければ源泉徴収額は少なくなります。そのため年収から差し引ける所得控除が重要なポイントでもあります。ではどのような控除があるのでしょうか。次の項で紹介します。

所得控除の一覧

年収から差し引ける所得控除は以下の通りです。該当する項目の控除を差し引くようにしましょう。

| 控除の種類 | 概要 | 控除額 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた時に適用される | 以下のいずれか多い方

・(差引損失額)-(総所得金額等)×10% |

| 医療費控除 | 一定額以上の医療費を支払った場合に適用される ※生計を同じくする配偶者やその他の親族も含まれる |

(支払った医療費-保険金などで補填される金額)-10万円

※その年の所得金額が200万円未満の人は所得金額×5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った場合に適用される

※生計を同じくする配偶者やその他の親族も含まれる |

支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される | 一定の方法で計算した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用される | 一定の方法で計算した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄付をした場合に適用される | 「寄附金支出合計額」と 「所得 ×40%」 のいずれか少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される | 一人につき、 ①障害者27万円 ②特別障害者40万円 ③同居特別障害者75万円 |

| 寡婦(寡夫)控除 | 配偶者と死別または離婚して扶養家族がいる場合に適用される ※寡夫控除は、2020年度分より、ひとり親控除に変更 |

27万円 (一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される

※ひとり親控除は令和2年分の所得税から適用 |

35万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される ※ただし、前年分の合計所得金額が75万円以下 |

27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用される | ①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合に適用される | 配偶者の所得金額によって 最大38万円 |

| 扶養控除 | 16歳以上の子供や両親などを扶養している場合に適用される | ①一般の控除対象扶養親族:38万円 ②特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) ③老人扶養親族:最大58万円 |

| 基礎控除 | すべての人に適用される | 48万円 (所得合計が2,4000万円以下の場合) |

【住宅ローン控除 13年】対象は?

住宅ローン控除の対象となる住宅は以下の通りです。

1. 長期優良住宅

2. 低炭素住宅

3. ZEH住宅

4. 一般住宅

5. 中古住宅

また建物以外、以下の条件をクリアしていなければいけません。

● 自ら居住する住宅であること

住宅ローン控除の制度を利用する方は、自ら居住していることが条件です。そもそも住宅ローンは借入主が自己の居住用として借入しなければいけません。万が一賃貸物件等として貸し出した場合、契約違反となり即時全額返済しなければいけない状況となります。そのため必ず自ら居住する住宅であることが条件です。ただし転勤や単身赴任などで借入主が不在の場合、ご家族の方が住んでいれば問題ありません。

● 床面積が50㎡以上であること

建築する住宅が50㎡以上であることが条件です。ただし合計所得金額が1,000万円以下の場合、床面積が40㎡以上であれば控除対象となります。またマンションを購入される方は、登記簿上の面積で判断されるため、階段や通路などの共有部分は含まれないため注意してください。

● 年間所得が2,000万円以下であること

先ほどもお伝えした通り、年間の所得が2,000万円以下の方が対象となります。給与所得の他に、不動産所得や譲渡所得、雑所得がある場合、合算した金額です。なお、2,000万円以上の場合は受けられませんが、翌年2,000万円以下であれば住宅ローン控除の適用は可能となります。

● 住宅ローンの借入期間が10年以上であること

住宅ローンは一般的に35年の借入期間の契約を行いますが、10年未満で設定すると、住宅ローン控除は適用できなくなります。また当初の契約から繰り上げ返済を行い、最終返済月が10年未満となった時点で適用できなくなります。

● 引き渡しから6か月以内に入居していること

住宅が完成してから半年以内に入居しなければ、住宅ローン控除の適用は受けられません。単身赴任をしている方などは家族の方が居住していれば問題ありません。また購入年に転任の命令等で転居した場合は、再び戻ってきたときから、住宅ローン控除の適用をすることができます。

● 居住用割合が1/2以上であること

店舗兼住宅や事務所兼住宅である場合、居住用面積が全体面積の1/2以上でなければいけません。

【住宅ローン控除 13年】まとめ

今回は住宅ローン控除の改正内容について紹介してきました。改正前は10年間、借入金額に対して1%の金額を控除することが可能でしたが、令和4年より13年間0.7%と改正されました。また対象となる方の年収も引き下げられたため、住宅ローン控除を利用する際は所得を確認しておきましょう。さらに令和6年度になると、住宅ローン控除の対象となる借入金額も減額となっています。そのため少しでも所得税を節税したいという方は、早めに住宅ローンを借入して住宅の建築を検討しましょう。とはいえ、自身の所得税額をわかっていなければ、本当に急いで建築するべきか判断できず、なおかつ節税額もわかりません。そのため本記事で紹介した所得税の計算方法や源泉徴収票を確認しておきましょう。

サティスホーム本社営業部長:小林大将

2級建築士と宅地建物取引士の資格を取得後、サティスホームで現場監督を10年経験。携わらせて頂いたお客様は200棟以上。その後、本社営業部長としてお客様の家づくりをお手伝いさせて頂いてます。